どうも~

こんにちは満月🌕です。

今回の記事ですが、令和4年12月16日に令和5年度税制改正大綱が発表されました。

税制改正大綱とは各省庁等から税制改正の要望を取りまとめて、今後の税制改正の案(礎)となるものです。

なので確定ではないですが、大きく変わることもないでしょうから発表された税制改正大綱を基に、NISAの改正ポイントを備忘録も兼ねて記事にしようと思います。

改正を受けて、今後筆者はどうしていくのかもお伝えしていこうと思います。

これからNISAを知ろうとしている方や、既にNISAをしているけどどうしたら良いかわからない方などの参考になれば良いなと思います。

私がどんな人間かわからない方のために私のプロフィールリンクを貼っておきます。ご興味があれば見てやってください。

[blogcard url=”https://www.nagoya-de-fire.com/profile/”] [toc]NISAの改正ポイントまとめ

- 制度の恒久化

- 制度の併用可能

- 非課税枠の拡大化

1.制度の恒久化

現行のNISA制度は一般NISAで2023年末まで、つみたてNISAは2042年末までと制度の投資可能期間が決まっていたので若年者に不利な制度でした。

(例えば2030年に20歳を迎える若者は、つみたてNISA の投資期間が12年しかないため40万円×12年=480万円の非課税投資枠しかないということに。)

今回の改正でNISAが恒久化すればそういった不公平はおこらなくなります。

また非課税期間も恒久化するため、長期運用を制度設計としているつみたてNISAとしては、よりねらいに合致したものとなりました。

2.制度の併用可能

現行のNISA制度は一般NISAとつみたてNISAの2制度が別々にスタートしており、どちらも併用することができない設計になっています。

そこで今回の改正では一つのNISA制度に一本化し、その中で投資枠をつみたて投資枠と成長投資枠に分けた形にして併用できるようになりました。

併用できるようになったことで非課税投資枠が拡大し、年間360万円もの金額を非課税で運用することができるようになります。

基本的にはつみたて投資枠はつみたてNISAを、成長投資枠は一般NISAを踏襲した形をとるので、投資対象商品などは変わらずです。

つみたて投資枠で買える商品は成長投資枠でも買えます!

インデックスファンドでの運用を考えてる方にとっては、単純につみたてNISAの年間40万円が360万円と9倍に拡大されたと解釈して問題なさそうです。

3.非課税枠の拡大化

非課税枠の拡大化は2つの変更からなっており、1つは上限額の拡大です。

まずは何と言っても投資可能上限額が1,800万円に上がったことでしょう。

これはむしろ恒久化したことによる弊害で設けざるを得なかったものですね。

年間360万円の投資可能額が恒久的に続くと格差の不公平感がすごいので、最大で1,800万円が設けられました。

毎年360万円を投資できたら最短で5年で非課税枠を使い切ることになります。

運用期間も非課税期間も長ければ長いほど収益性は良く、投資額も大きければ大きいほど効果が大きいので、改正後のNISAはいかに短期間で1,800万円使いきれるかがカギとなりそうですね。

もう1つは概念(管理方法)の変更によるものです。

現行のNISAは非課税枠の計算の仕方を買付額の合計で出していました。

年間いくら買付をしたか、のみで算出しているので年の途中で売却しても非課税枠は回復しません。

改正後では買付残高を算出して非課税枠を管理する方式に変更します。

残高を算出するので、年の途中で売却した場合、当然残高は増えるので非課税枠が回復します。

これにより万が一手元に現金が必要になったときにでも気兼ねなく現金化できそうです。

売却したとしてもまた投資をすることができますし、短期での利確を追求した投資も可能です。

投資の仕方は十人十色なので、多くの人に受け入れられやすくなりました!

現行NISAはどうなるのか

新NISAの改正がすばらしいことは理解できましたが、現行NISAをすでに利用している方はどうなるのでしょうか?

答えは

2023年末を最期に現行NISAへのつみたて投資はできなくなるが、制度はそのまま運用され続け、新NISA と共存していく

です。

たとえば私の場合、2020年1月からつみたてNISAを始めているので、2023年末までの3年間の120万円(40万円×3年)は新NISAの1800万円とは別枠で20年間非課税で運用ができます。

早めに始めてる人ほど利益を享受できるようにしたのはいいことですね。

課税口座どうする?問題

現行のNISAだけでは投資可能額が足りなくて、NISAの非課税枠をはみ出た分を課税口座で運用している方も多いと思います。

そんな方々でも新NISAで年間360万円も非課税で積み立てできるとなれば、課税口座に移行する人はぐんと減るでしょう。

そんな時に一つの疑問が生まれます。

今までの課税口座の運用商品を全部現金化して新NISA口座にてぶち込んだほうが良いのか、それは放置してこれから投資する分を新NISA口座に入れていったほうが良いのか問題です。

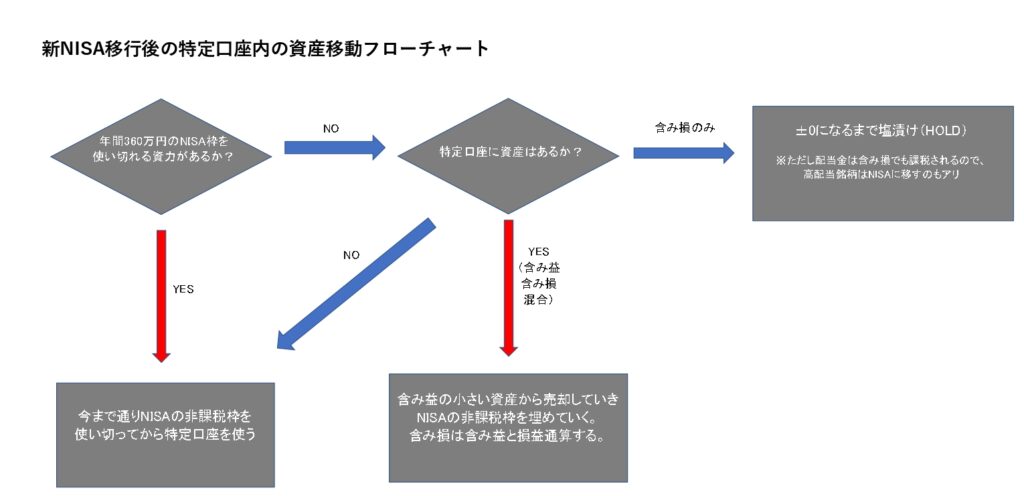

こちらはフローチャート形式に答えていきます。

ポイントは3つです。

- 年間360万円(月額30万円)の資力はあるか?

- 特定口座内の資産を売却してでもNISAを使ったほうがお得である

- 含み損しかない場合は塩漬け。

そもそも私もですが、現状の収入では月30万円も投資に回せないので、拡大したNISA枠を埋めるために現在の特定口座内の資産を売却する必要があります。

特定口座は売らずに新規購入分からNISAで購入していくとの非課税枠を余らせる要因になりますし、特定口座の課税分、資産の伸びが鈍化するからです。

なるべく課税されずに利確をして資産移管するには、含み損のある銘柄と一緒に売却して利益を相殺する損益通算をしていきましょう。

含み損しかない場合はそもそも売却しても課税されないわけで、NISAに急いで移す理由がないので、課税されないぎりぎりのライン(取得価額)まで回復した段階で売却しましょう。

それまではHOLDです。

売却していく資産は含み益が小さい銘柄から順に売っていったほうが効果的です。

まとめ

本日のまとめです。

- 新NISA爆誕 施行は2024年1月から

- 現行NISAは据え置きで新NISAと併用可

- 現行NISAは2023年末以降拠出不可(非課税期間は据置き)

- 新NISAは非課税期間無期限恒久化

- 投資上限額が大幅拡大(1,800万)

- 売却したら非課税枠回復

- つみたて投資枠と成長投資枠の併用可

- まずはNISA枠を先に埋める(特定口座内の資産を売却してでも)

- 特定口座内の資産は損益通算をして節税しながら移管する

- 含み損しかない場合は塩漬け

いかがでしたでしょうか?

NISAがめちゃくちゃ使いやすくなりそうですね。

去年書いた記事でNISAのことを取り上げましたが、その時の新NISAとは比べ物にならないくらい改善されてて岸田総理が本気出しましたね。

逆に他のところでどう増税していくか要チェックですね!

筆者の今後の方針

私の今後の方針ですが、2023年はiDeCoの拠出を一旦STOPしようかなと思います。

理由はキャッシュがなかなか貯まらないという点と、NISAが改正されてかなりの金額を非課税で運用できるようになった点です。

そのおかげで60歳まで引き出せない(使いづらい)iDeCoを優先する必要がなくなりました。

所得控除は大きいですが、今の年収だとそこまでのインパクトもないので優先順位はかなり低いです。

そしてつみたてNISAだけはそのまま続けて、300万円のキャッシュができたらそれ以降は特定口座で購入しようと思います。

それでは。