どうも〜こんにちは。

満月です。🌕

本日は日本の経済について色々と書籍や動画を読んだり見たりして見えてきたことについてアウトプットして、自分なりに理解を整理しようかなと思います。

経済と財政は非常に密接な関係があり、今まで教えられてきた(親やプロパガンダなど)こととは違った側面を知ることで初めて物事を多面的に見ることができ、自分の意見を持てると考えています。

この記事が読者の皆さんにとって有益な情報となり、ひいては日本国民の(官僚とは言ってない)国益になることを願わんばかりです。

本日の参考文献は

ぜひ一度見てみてください。動画だと特に分かりやすいと思います。

今回の記事は2部構成としまして、Part1では私たちのイメージする貨幣観を覆すために貨幣とは何かを説明します。

Part2ではそれを踏まえて日本の借金問題とはいったいなんなのか?どうして日本の経済は停滞してしまったのかをグラフを使って説明していこうと思います。

1.貨幣とは?

貨幣とは日本では10円玉などの硬貨を貨幣、日銀が発行した日本銀行券を紙幣と定義しています。

しかし本記事においては、預金も含めていわゆる「お金」全般と定義します。

貨幣に必要な機能は3つです。

- 決済(交換)手段・・・携帯のしやすさ

- 価値の保存・・・長期間保存できるか

- 価値のものさし・・・異なる商品を同一基準で比べられるか

この3つの機能を満たすと経済活動は一気に広がります。

経済活動というのはサービスの提供者と消費者の連続的なつながりのことですね。

この経済活動はお金という潤滑剤があるから、断続的ではなく連続的にお金が回り続ける仕組みとなっているのです。

では1万円札という紙幣はどうやって生まれたのでしょうか?

きっとこう思うんではないでしょうか?

「金貨が重たくて持ち運びしやすい紙に切り替わったんじゃないの?」

こうお思いでしょう。

おっしゃる通りです。

でもこの紙幣が金貨の代替物という考え方だとおかしなことがありますよね?

だって明治の時は実際に紙幣は金と交換(これを兌換と言います)ができましたが、今ってできないですよね?

そもそも兌換できると思って紙幣を使ってないですよね?

約1億3千万人も日本には国民がいて、多様な考え方があるこの現代においてどうして揃いも揃って1万円が1万円の価値があると信じて使っているのでしょうか?

ただの紙切れで「金」などの価値のあるものと交換もできないんですよ?

何が担保となって国民は日本円を使っているのでしょうか?

これを理解するにはまず私たちの共通認識である貨幣観を正す必要があります。

今までの貨幣観

大きく分けて貨幣観は商品貨幣論と信用貨幣論の2つがあり、ほとんどの国民の貨幣観は前者であると思います。

ただ、昨今では商品貨幣論※では説明ができないことや苦しい主張で商品貨幣論を覆す研究が行われてきました。

※商品貨幣論とは元々は物々交換から始まり貝殻や石、金貨・銀貨、兌換紙幣という変遷を経ているわけだから貨幣とはそれそのものに価値が無いとダメだよね?っていう貨幣観。

たとえば商品貨幣論ではなぜ国民全員が国家が発行している不換紙幣を使っているのか?という問いに対して、「みんなが使っているから通貨として流通した。」というなんとも弱々しい理由しか提示できないというのです。

では私が、今も国民のほとんどが商品貨幣論の貨幣観のままでいるって結論づけている理由は何かというと、税金に対する考え方です。

みなさん、消費税があるのって当たり前だって思ってませんか?

「国の借金は1000兆円を超えた。このままいくと財政破綻する。

少子高齢化でどんどん税収が減るのに財政支出は増えていくので、財政赤字に歯止めが効きません。そこで清き国民の皆さん、将来にツケを回さないために甘んじて増税を受け入れようじゃありませんか。」

これを言われると確かになぁって思っちゃいますよね?

だって私たちの貨幣観はお金は無からは生まれない。商品貨幣論の貨幣観が根幹にあるから、国の借金のアテが我ら国民の血税だと思っちゃいますよね?

でも違うんです。貨幣は国が「無」から作り出すものなんです。

えええええ〜〜〜〜〜〜〜〜〜

「そもそも物々交換からお金は生まれたのではない、商品貨幣論は根本から間違っている」と、アメリカや日本の異端派経済学者が信用貨幣論を提唱しています。

信用貨幣論によると、貨幣は財産ではなく借用証書なんだと定義しています。

貨幣発行者が財産を提供することを約束した証明書が国債なり、日本銀行券なりで、市場にその証明書が流通したらそれが通貨となるという学説です。

これは論理というよりも歴史的事実から見ても明らかだと私は思います。

借用証書ってなんだろうと考えてみると、相手にお金を貸したことを証明するために誰に、いくら貸したかを記載するものですよね?

では1万円札を見てみてください。

そこには「壱万円」と「日本銀行券」という文字がしっかり書かれており、つまりはその紙幣を持っているあなたは日本銀行に1万円を貸していることの証明であるということです。

言い換えるとあなたは日本銀行から1万円相当の財産を譲り受ける権利があると言えます。

しかし通貨としてその借用証書を流通させるためには日本銀行の財産がみんな欲しいと思わせるだけの共通価値がないといけませんね。

その一助となっているのが「税」です。

国家は国民に納税の義務を課していますが、国家は法令により「『日本円』で支払うことで納税の義務を履行できる」と定めたのです。

国家は国民に納税の義務を課していますが、国家は法令により「『日本円』で支払うことで納税の義務を履行できる」と定めたのです。

これが日本国民が国家が発行した貨幣を共通で価値があるものと認識し、通過として流通した理由です。

これを租税貨幣論とも言いますが、この国家が作り出した貨幣の価値を国民に植え付けさせるものは何か?には諸説あるので絶対ではないですが、商品貨幣論のそれよりは腑に落ちる学説だなと私は思います。

先程の1万円札にある国民全員で共通する価値というのは、1万円分の納税を履行できるという価値があるということで、それを日本銀行から譲り受けていると言えます。

ただそうは言ってもなかなか信じ難いですよね?

日本のエリートが集まる財務省お抱えの経済学者たちや、日本のトップの総理大臣が「財政破綻ガー、国の借金ガー」って言ってるんですからそりゃ信じてしまいますよ。

それはそうですよ、我々人間は根強くお金は商品貨幣論に基づいて生まれていると思っているからです。

だからもっともらしく聞こえちゃうので、誰も深く考えようとせず異議を唱えないのです。

むしろ消費増税を日本がデフレに陥った最大の要因として、現在の緊縮財政に異論を唱えてる異端派経済学者(MMT提唱論者)を主流派経済学者たちはものすごく批判します。

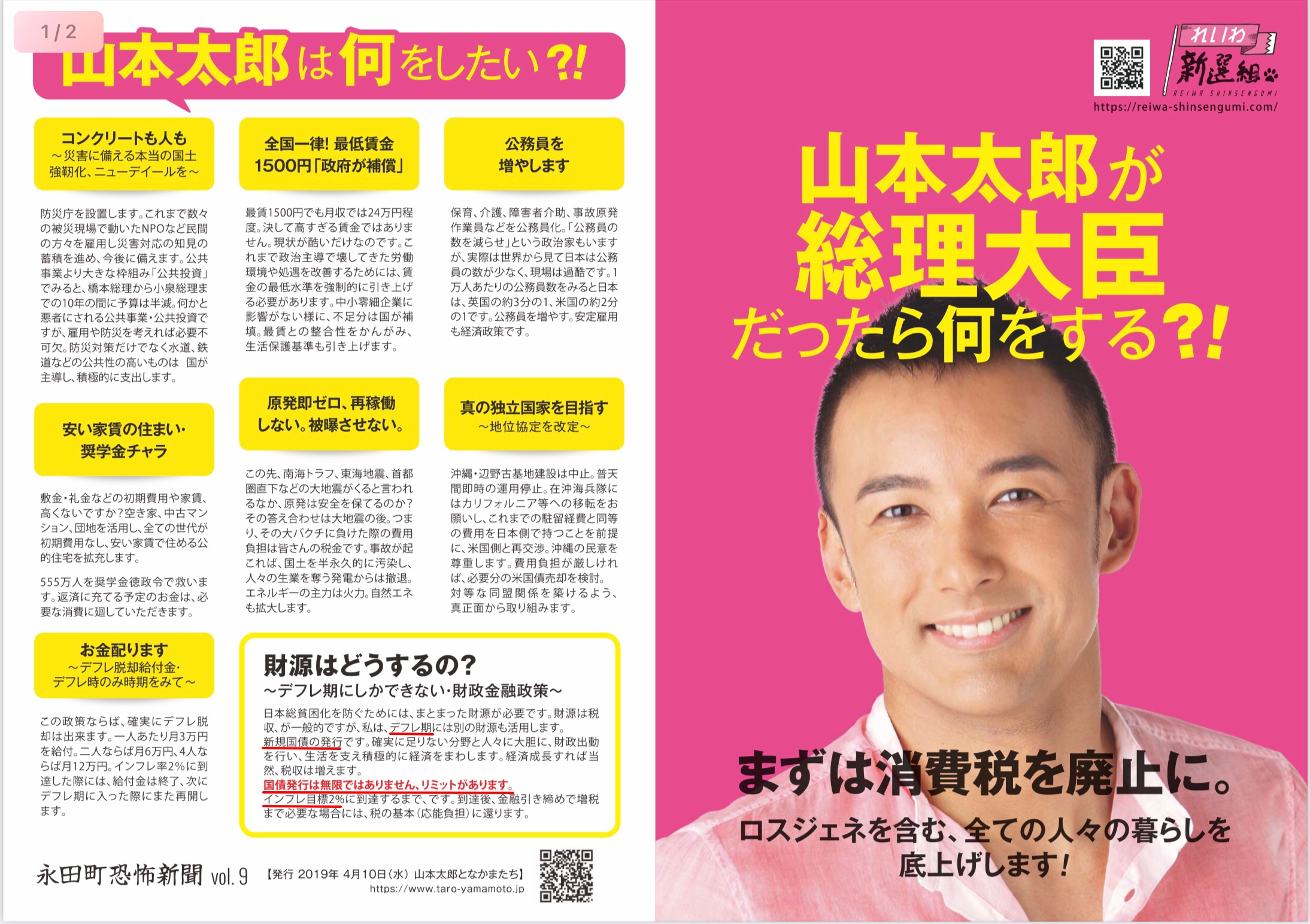

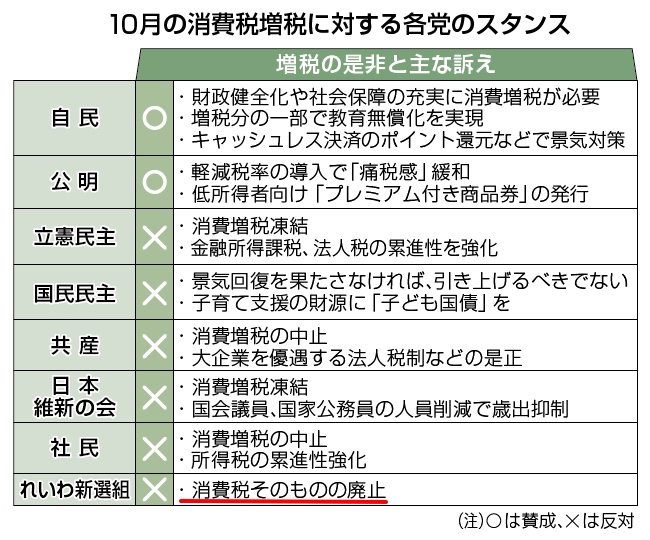

実際選挙でもMMTを提唱して消費税自体の撤廃を掲げてる政党は山本太郎率いるれいわ新選組ただ一党だけです。

※参照元:山本太郎HP

※参照元:JIJI.com

別に私がれいわ新選組を支持しているとか、れいわ新選組に投票しろと暗に言っているわけではありませんのでそこは悪しからず。

仮にれいわ新選組に政権交代したとしても、財務省の力が強大すぎて消費税撤廃は無かったことにされるんじゃなかろうかと思っちゃいますが。

なぜ財務省?って思うかもしれませんが、そこはPart2で触れさせていただきます。

それくらい国民も議員さんもみんな税収を財源として、そこから財政支出をしないといけないって思っているってことです。その考え方の根幹は、商品貨幣論によるもので、国が無からお金を生み出せるはずないでしょっていう貨幣感を持っているからなのです。

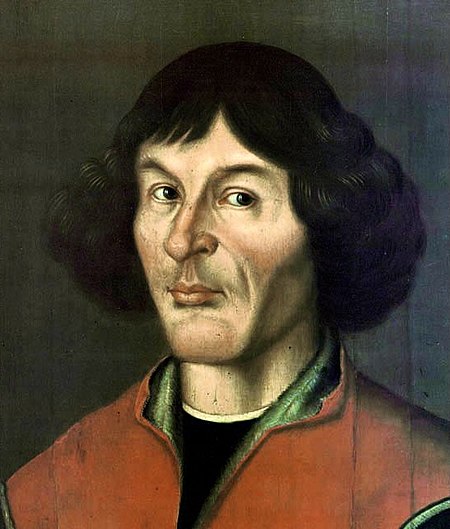

地動説とかもそうですよね?

このGIFを見てください。

引用:ミライノシテン

最初は地球中心に他の天体が回っている天動説が絶対と信じられて研究が何十年何百年と進められてきました。

※引用:Wikipedia

しかし、観測を続けていくうちに「神が作ったこの世界、こんなに歪なはずがない!」とコペルニクスが唱えて、「もしも太陽を中心に地球が回っていると仮定したら」、というその時は暴論にも思える仮説で軌道を描いてみたら、あら不思議。非常に合理的な軌道が描けてしまったわけです。

しかしコペルニクスはこの地動説を生前公表できなかったんです。当時の西洋ではキリスト教の教えで宇宙の中心が地球であると強く広まっていたため、神の教えに背くようなこういはご法度だったんですね。

これって今の貨幣観と似てませんか?

元々の貨幣観の間違いで人類はずっと貨幣は商品貨幣論を信じて貨幣を扱っていました。

だからMMTを唱える異端派経済論者を批判するわけです。

でも明らかにMMTの言っていることは腑に落ちるし、それこそ非常に合理的なのです。

人類の文明が発達するにつれて自然と貨幣が生まれたのであればやはり、そこには合理的でなくてはならないと思います。

MMTとは何かについてはPart2で解説していきます。

金本位制の貨幣

どうしてそんなに我々の貨幣観は商品貨幣論が根付いてしまっているのか?について歴史を紐解いていくと、それは金本位制という通貨の裏付けが根深く浸透してしまっていることが原因であることがわかります。

物々交換では経済がうまく循環しないため金貨や銀貨などの貴金属を貨幣として経済活動をしていた時代があることはご存知ですよね?

金貨や銀貨を貨幣として流通していく中で重い、かさばる、真贋の見分けがつきにくいという問題から中央銀行が紙幣を発行し、金貨や銀貨と交換(これを兌換(だかん)といいます)できるようにしました。

このように紙幣の価値が「金」の価値を裏付けとしている貨幣のことを金本位制と言います。

日本で金本位制をとったのは明治30年ごろのことです。元々はイギリスの産業革命が発祥です。

産業革命の頃のイギリスは世界に商品や技術を輸出し、世界各国の通貨を受け取っていましたが、その通貨の価値がいかほどか測れないですよね?

そこで世界各国で共通して価値があると認識している「金」をバックボーンにして、各国で流通する自国の通貨を金本位制にすれば貿易がしやすくなると考えました。

経済活動が活発化すると発行済みの市中の貨幣だけでは足らなくなるので、中央銀行がどんどん貨幣を発行して市中に流通する貨幣の量を増やしていきます。

すると次第に金本位制貨幣の問題点が浮き彫りになってくるのです。

それは「金」が足らなくなるということです。中央銀行が発行する紙幣は「金」の兌換紙幣なので、中央銀行が保有する金の総量以上に紙幣を発行することはできないのです。

このあともアメリカのドルを云々と紆余曲折があるのですが、結局は金本位制は金の総量までしか貨幣を発行できないという致命的な欠陥から1971年にニクソン=ショック※が起こります。

※当時のリチャード・ニクソン大統領が「金とドルの兌換を停止する」と発表したこと。

金本位制はこの歴史的事実により終焉を迎えます。

よくよく考えてみればしごく当たり前です。人口が増えると消費者が増えます。それを提供する人ももちろん増えます。

国の通貨発行量が100万円で、100万人の人口がいて、経済がうまく機能して均等にお金が回ったとしたら、一人当たり1万円を保有して生活することになります。

ここに科学の発展によって生産性が向上し、今まで2人でしていた作業を1人で同等の生産量を生み出すことができたとしたら、50万人で100万円を稼ぐことになります。

すると手の空いた残り50万人は生活するために借金をするか、もしくは国が仕事を与えてあげてその報酬としてお金を支払います。(これが国債発行の役割です)

この時市中のお金が増えるのです。

つまり生産性の向上が経済成長を産むのです。

しかし経済が成長するに合わせて上記のように貨幣の量は増えていきますが、発行できる貨幣の量が頭打ちになってしまったらその貨幣は破綻するのはごくごく自然な事だと思いませんか?

もしくは通貨発行を止めて(人口増は簡単には止められないので)、人口が増えるごとに国民がどんどん貧しくなる経済になるかのどちらかですね。

後者はいわゆるデフレ経済で今の日本に当たります。

金本位制は商品貨幣論に基づく考え方で、経済学問の主流派となっています。

問題なのは金本位制が崩壊してもなお、私たちの貨幣観は色濃く金本位制(すなわち商品貨幣論)が根付いてるため、次の管理通貨制に移行しても国家は税金で財政支出を賄うものだと認識しているということです。

管理通貨制の貨幣

管理通貨制とは通貨の発行量を通貨当局(日銀など)が管理する制度のことで、金本位制と対比して使われる言葉です。

金などの準備高(プール)に依らずに原則、無限にお金を発行できるということです。

金などの現物資産が担保ではなく、国が国債を発行して市中に通貨を流通させていく仕組みなので、国債の信頼度がそのまま担保となっています。

これはニクソン大統領が「もう「金」が少ないから兌換しないよ!」て言った後も、国民全員が普通にドル紙幣を使って経済活動をしていることから

「あれ?貨幣って価値が担保されているから流通するわけじゃないの?」って思った異端派経済学者たちが信用貨幣論の研究を進めました。

管理通貨制度によって財源を持たずに銀行預金という通貨を発行できるようになり、信用創造によってどんどん通貨発行量が増え、経済成長することになります。

国はというと経済成長や物価の安定、貿易状況などから通貨の発行量を管理します。

日銀が買いオペ、売りオペをして貨幣の流通量を調整したり(これを金融政策と言います)、政府が国債を発行して無から需要を生み出したり(これを財政政策と言います)が自国の判断でできるようになったのが管理通貨制度の大きな特徴です。

もちろん今の日本もアメリカも通貨管理制のもと、自国の中央銀行(日銀やFRB)が通貨の発行量を制御しています。

対してヨーロッパ諸国は自国に中央銀行を持っておらず、欧州中央銀行(ECB)がユーロを発行していてユーロ加盟国全体の通貨量を制御しています。

そのほか多くの小国は、自国通貨建ての国債を発行しても国民が自国の通貨を信用してくれないので米ドル建ての国債を発行するしかお金を生み出すことができない国がたくさんあります。

ユーロ加盟国やこういった他国通貨建て国債を発行している国は常にデフォルト(債務不履行)の危険が伴うというわけです。

国債の金利は国の信用度

その国の通貨の信頼度は国債の金利で表れます。

国債も結局市場の原理によって需要と供給で金利が変動します。

国債という商品は、額面100万円の1年物の国債が新規発行されたとすると、それを100万円で購入し、1年後に100万円の償還金と1年分の利息が支払われるという金融商品です。

しかし、日本の政情が非常に不安定で内乱が各地で勃発し、その度に生産工場や生産年齢人口が減り、需要(消費活動)に対して供給能力が足りなかったとしたらどうでしょう?

急激なインフレが引き起こり、翌年には物価が2倍になってるかもしれません。

現在100万円で買えたクルマが来年には200万円必要になるという事ですので、実質の円の価値の下落が起こっているということです。

であれば、1年寝かせることで価値が半減する国債を買う人はいるでしょうか?

この国債を買わせる方法はたった一つです。

金利100%以上をつけて国債を発行する事です。

これなら100万円の償還金と100万円の利息で1年後には200万円の現金になるので、物価上昇率と同じなので国債を買う人が増えるということです。

今の例は極端ですが、国債の信用が低い国は金利を上げざるを得なくて、国債の信用が高い国というのは金利が低くても買い手がつくので、自国通貨建国債の金利はその国の通貨の信頼性を表しているということになるのです。

※ここでいう信頼性とはしっかりと償還金+利息が額面どおり支払われるということ。

日本政府はデフォルトしない!?

ここまで言えばお察しの通り、世界でも例を見ない超低金利の日本円建国債は信用が低いと言えますか?

少子高齢化のスピードが著しい日本は税収が減って社会保障費が増大して財政破綻する?

じゃあなんで円建国債の金利が0.05%なんでしょうか?

※引用:財務省HP

現在の適用金利は下限の0.05%で推移しています。

答えは簡単で、自国通貨建国債はデフォルト(債務不履行)はあり得ないと分かっているからでしょう。

これが日本の債務残高と長期国債金利のグラフです。

※引用:財務省HP

このグラフを見ると、棒グラフの国債発行残高が年を経るごとにどんどん右肩上がりに増えていき、2021年には990兆円になっています。

しかし、ピンク色の折れ線グラフを見ていただくと、国債の金利は右肩下がりに下がっていくのが見て取れます。

どうして国の借金がどんどん膨れ上がっていく国の国債が、信頼性が高い証明になる金利低下が起こるんでしょうか?

デフォルトというのは債務不履行のことで、ここでいう債務とは、国債を発行したのに償還金及び利息を支払うことができない状態のことを言います。

消費者金融や闇金、リボ払いの金利が高いのは信用リスク(デフォルトの可能性のこと)が高い消費者に無担保でお金を貸すからですよね?

国債も同じと言うことです。

ギリシャやアルゼンチンといったデフォルトした国の長期金利は非常に高いです。

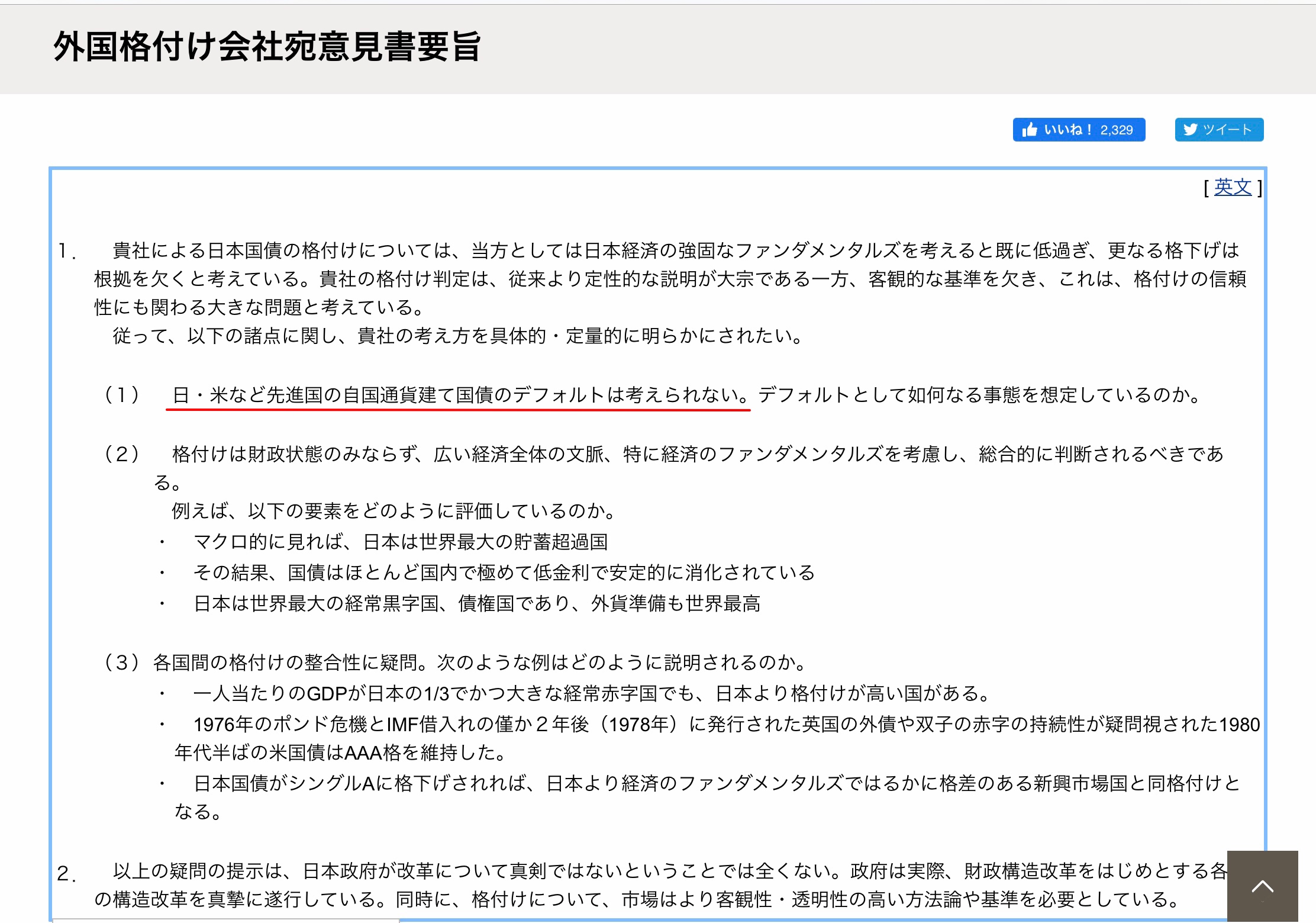

事実日本の超エリートが集う官僚の中でも別格の存在である財務省のHPに以下の文言が記載されてますので貼っておきます。

引用:財務省HP

これは国債の信用度を格付けする会社があり、そこが日本の国債の格付けを低く見積もったことに意見を申し立てる財務省の意見書です。

財務の門番である財務省がデフォルトはあり得ないって言ってるんですから間違いないですよね。

では悲しいことにデフォルトした国の特徴を見てみましょう。

デフォルトした国

よくデフォルトする国でお馴染みなのが「アルゼンチン」です。

アルゼンチンは過去2020年のニュースによると過去9回デフォルトを起こしています。

アルゼンチン政府は自国通貨(アルゼンチンペソ)建国債を発行できる政府であります。

それなのになぜデフォルトをしたのでしょうか?

それは外貨建国債を発行していたからなんです!!

国債というのは政府の借金ですね。

政府は需要を作り出すために借金をして民間に資金を投入します。

当然借金ですので償還期限が来た時には額面を返済する必要がありますが、自国建国債であればまた償還金額と同額の国債を発行して借り換えをすればいいだけです。

しかし外貨を調達して国債を発行するということは、政府の意思で外貨を発行することはできないので、償還期限が来たら外貨を用意しておかないといけないということです。

そしていよいよ外貨を調達できなくなるとデフォルトするということです。

デフォルトの仕組み

分かりやすく図を作ったので説明していきます。

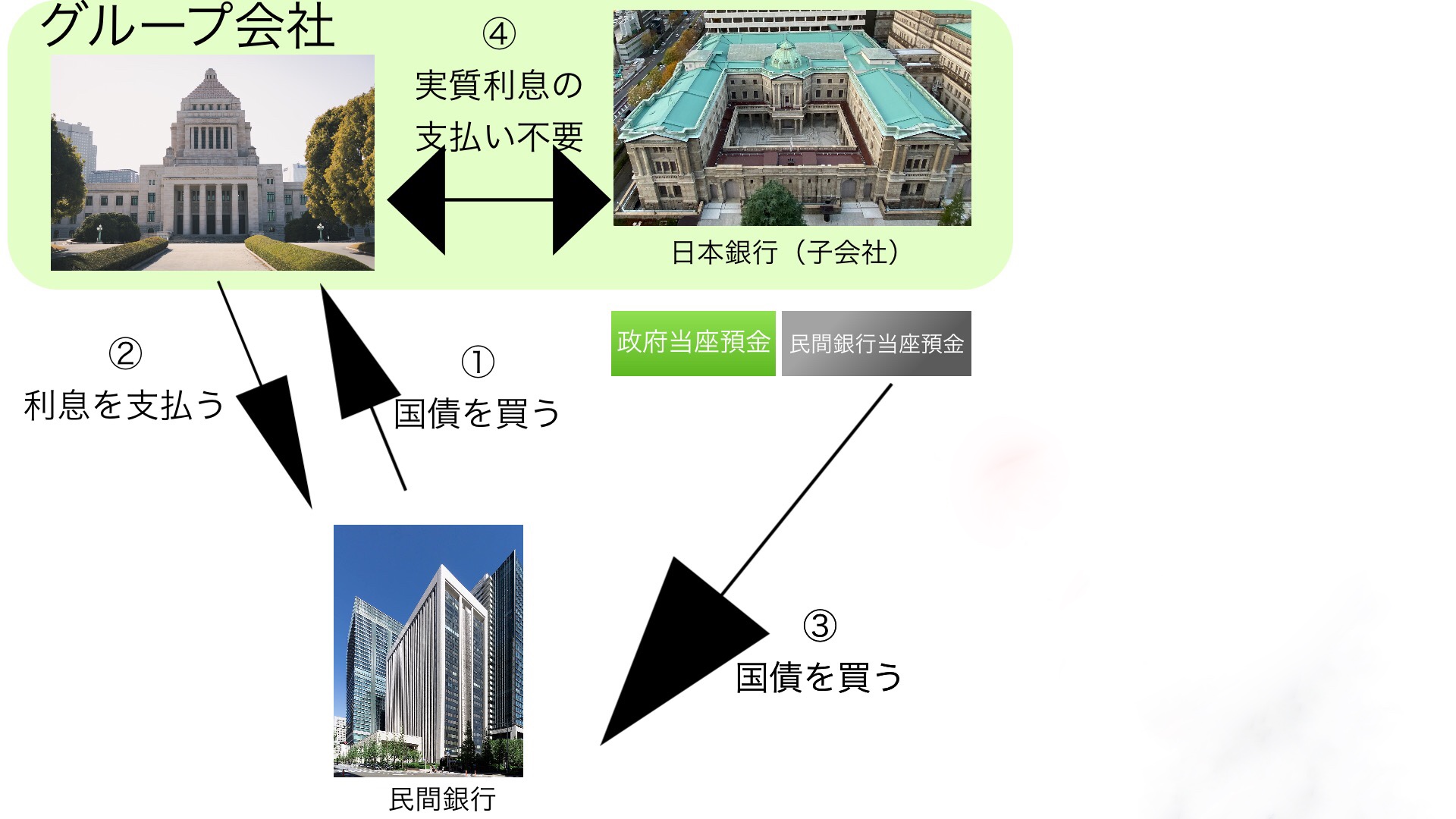

まずは図の説明ですが、左上が政府、右が日銀で関係性としては政府が親会社、日銀は子会社のグループ会社となっています。実際日銀発行株式の50%以上を政府が持っています。

国債発行によってお金が生まれる仕組みはPart2で詳しく解説してますので今回はそこは割愛して、デフォルトになる理由だけ説明します。

まずは日本の国債がデフォルトしない理由について説明します。

①政府が発行した国債を民間銀行が買います。

例で1億円の円建国債を発行したとします。

②民間銀行は政府から国債の利息を受け取ることで運用をしています。

③景気が冷え込むと企業は事業投資をしなくなり、消費者も消費行動を抑えてお金を溜め込むようになります。→デフレというものです。

そこで政府は市場のお金の供給量を増やして貨幣の価値を引き下げ、お金を溜め込ませないように金融政策を取ります。

それが買いオペというもので、日銀が民間銀行の保有する国債を買い取ります。

これは信用創造による貨幣発行で、無からお金を発行しています。

アクションとしては1億円を用意するわけでなく、単に日銀当座預金の残高に1億円と書き込むだけです。(ここ超重要です!!)

④国債は日銀が保有することになりますね。

ここで最初の説明を思い出してみてください。

日銀は政府の子会社です。

言ってみれば親子の中でお金のやり取りをしているようなモノです。

日銀保有の国債の利息は、政府が発行した国債の利息なので、支払元と支払先が同じになります。

実際には日銀に政府は半年に一度国債の利息を支払い、日銀は1年に1度の決算で政府に国庫納付金という形で国債の利息を返還しています。

グループ会社は、連結決算で親会社と子会社の利益と赤字をガッちゃんこして決算しますのでまったく同じです。

つまり、日銀が国債を買い取った時点で政府の負債は負債じゃなくなるということです。

しかも日銀は単に当座預金残高に数字を打ち込むだけで国債を買い取れてしまうわけですから、デフォルトのしようがありません。

つまりプール(預金準備高)が必要ない=無限に用意できるというわけです。

では、これが外貨建国債だった場合はどうなるのでしょうか?

日銀(中央銀行)は外貨を信用創造できませんから外貨を調達しないといけません。

ここが自国通貨建国債と外貨建国債の大きく異なるところです。

したがって償還(利息支払)期限が来ても外貨を準備できない政府は債務不履行に陥ります。

これがアルゼンチン含む外貨建で国債を発行してる、もしくは自国通貨を持たない国が債務不履行になる仕組みです。

ではなぜ外貨建で国債を発行しているかというと、自国の通貨の信用が無いからです。

むしろアメリカや日本が特別だと思ってください。

ほっとんどの国が自国通貨建の国債では買い手がつかないからやむなく外貨建ての国債を発行しているんです。

日本で円を使っているということが、どれだけ世界の国々からしたら恵まれていることかと思い直した方がいいですよ。

通貨は主に2種類ある

通貨(currency)には主に2種類の区分があり、ハードカレンシーとローカルカレンシーです。

ハードカレンシーっていうのは米ドルや日本円、ユーロのような貿易の決済に使われる通貨のことです。

とりわけ米ドルはその中でも最強の通貨で、世界各国の国が米ドルを保有しています。

ローカルカレンシーは貿易の決済手段としては使われず、自国間の取引だけで使われる通貨です。

大概の国がこのローカルカレンシーです。

もちろんデフォルトしたアルゼンチンの自国通貨「アルゼンチン・ペソ」もローカルカレンシーです。

だから自国民は世界で使えるハードカレンシーが欲しいので常に自国通貨をドル転、円転します。(ドルに替える、円に替えるということ)

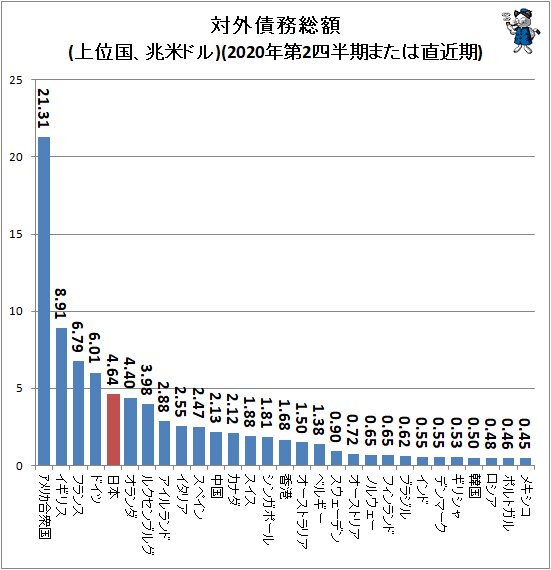

この図を見てください。

これは対外債務(外国にお金を借りている)の総額を国別に棒グラフで表しています。

これを見るとアメリカがダントツで多く、日本は5番目にお金を借りているということです。

日本は外貨建国債を現在発行していないので、ほとんど国内企業が海外の企業から出資や借入を受けているものだと思います。

アメリカが経済大国といえどこのダントツの負債額は企業の借入だけでは説明がつきません。

ではアメリカはどこにお金を借りているのでしょうか?

アルゼンチンやそのほか多くの小国がアメリカドル建で国債を発行しているに他ならないということです。

このように自国通貨と米ドルの信用度に差があればあるほど、どんどんドル転が進むので自国通貨安になり、自国の産業が育たず外国資本の企業ばっかりになるんですよね。自国通貨安になると自国の企業価値が下落するので買収されやすくなるということです。

それを防ぐために為替市場を固定相場制にして自国通貨を普及させようとする動きがありました。しかし、これは自国通貨の崩壊を招きます。

ペソの崩壊

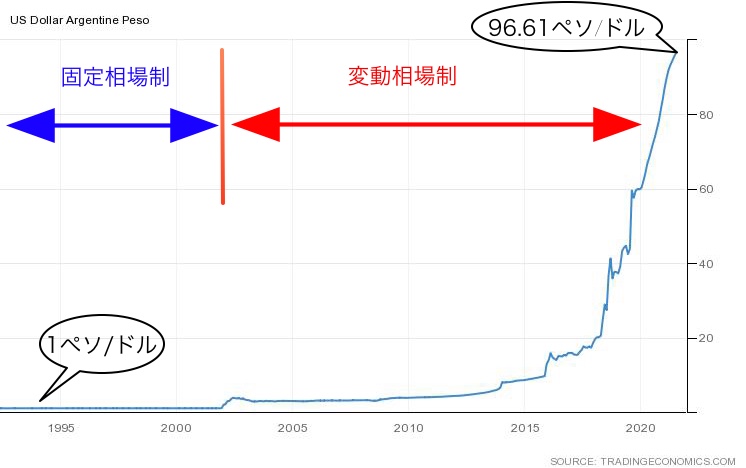

変動相場制というのはドル円のように需給の関係で為替相場が変動する相場のことです。

固定相場制というのは、為替相場が需給の市場にあろうとも政府が固定のレートで交換することを約束する相場のことを言います。

アルゼンチン政府はアルゼンチン・ペソを1ドル1ペソで交換することを宣言しました。

するとどんなにドル高ペソ安の市場になっても政府は保有している外貨を売り、ペソを買い戻してレートを引き上げて為替相場を維持します。

政府というのは、自国通貨の価値が暴落(高騰)したときは為替市場に介入して自国通貨を買い戻す(売る)ために外貨を保有しています。これを外貨準備高といいます。

本来アルゼンチンの生産能力は決してアメリカと同等の生産力ではないのに関わらず、固定レートに引き上げてしまったモノですからドル安ペソ高になり、アルゼンチンの経済は輸入産業が盛り上がり、輸出産業がどんどん廃れていきました。

本来1ドル90ペソで輸入していたものが、1ドル1ペソで輸入できるようになるわけですから国内の輸入産業は衰退し、貿易収支が赤字に転落します。

そんな事態を受けてこのままでは固定レートが維持できないだろうと察知した人からどんどんペソを外貨に移す人が増えたので、為替市場にはペソ余り(ペソ安)ドル不足(ドル高)が進行します。

さらにアルゼンチンの主要貿易相手国のブラジルが、ここにきて固定相場制から変動相場制に切り替え、ブラジルの通貨の価値を切り下げたのです。

この追い討ちによって貿易収支の赤字はさらに拡大したアルゼンチンは、ペソの価値が暴落に暴落し(過度なインフレ)、ドル転が急速に進むという悪循環によってとうとう政府の外貨準備高(つまりドル)は枯渇し、外貨建国債の利払いを拒むデフォルトを宣言したという流れになります。

現在ではアルゼンチンは変装相場制に移行して需給の関係で対ドルのレートが決まるようになっています。

すると自国通貨の信用度が低いのでこのようにどんどん暴落していくのが自然の摂理となっています。

まとめ

- お金とは信用。金のような有限資産ではないから理論上無限に増やせる。

- 日本と米国など自国通貨建国債を発行できる国は財政破綻しない。

- でも多くの国民(官民合わせて)は国債の発行には財源が必要だと思い込んでいる。→商品貨幣論を信じている。

- 自国通貨の信用が低い国は外貨建でしか国債を買ってくれる人がいない。→だから国債発行には財源が必要。

いかがでしたか?

かなり長い記事になってしまいましたがかなり読み応えのある記事にできたかと思います。

Part1では私たちのお金の概念・認識がそもそも間違っていたということがわかったので、Part2ではなぜ日本は経済が停滞してしまったのかについて説明していこうかと思います。